取消

清空记录

历史记录

清空记录

历史记录

半岛-饮品接力餐饮冲击资本天花板:成瘾、更快、更标准

文|新腕儿怜舟

饮品的创新升级,是人们生活品质最直观的体现。

近几年,海伦司、奈雪的茶、蜜雪冰城、瑞幸……之类的饮品项目,频繁出现。

即便在疫情期间,咖啡项目仍是当时最火爆的赛道之一。而瑞幸,则是一众新品牌心中标杆式品牌。

会发现在新消费风口前后,餐饮项目都相对少见很多。

餐饮项目投资成本高,高度依赖人力,项目运营和扩张的难度阻力都比较大。

这便强调了饮品行业的优势和投资价值。

咖啡、酒、茶饮这三类饮品的共同点是——成瘾性,这决定了他们具备很强的抗周期性特质。加上低门槛的消费价格和大众化的门店铺设,店内制作流程的标注化,降低了人员配置难度,构成了饮品高效快捷的复制性。

其操盘难度远低于餐饮业。

新腕阅读了《茶饮!咖啡!酒馆!为什么我们认为“饮”是比“餐”更好的赛道?》研报,在这篇研报中,我们将通过需求端和供给端论证饮品的复购率、消费率等综合指标,要高于餐饮行业。

还会就咖啡、茶饮和酒三个细分赛道叙述,他们的具体价值及在不同城市的打法上,都呈现出哪些特质。

新腕试图厘清时下的饮品市场中,咖啡、茶和酒三种饮品赛道背后,承载着哪些商业文化和思考,这些又是否是餐饮业所不具备的。

01、模型易复制这几年,“早C晚A”几乎恰如其分的刻画出时下年轻人的生活特征。

据CBNDATA发布的数据报告,90后和95后的酒水消费人数人数和占比显著提升,年轻人们是这波新饮品消费浪潮的主力军。

中国连锁协会曾把2021年的餐饮品类和2019年相对比发现,酒馆类饮品相对其他品类增长率超出了148%。

结合美团发布的餐饮报告,奶茶销量超过了汉堡,是品类订单第一名,年复合增长率达到69.6%。

综合来讲,饮品品类的消费潜力,是远超于餐饮的消费体量的。

从需求端来讲,饮品的消费频次高,客单价低就可以保证复购率,这是客户粘性的一项决定性因素。

据了解,茶饮的客单价集中在20元左右,消费门槛低,像是主打下沉市场的品牌,价格会更低些。

据艾瑞数据,2021年消费者购买的茶饮价格在16元-25元区间,占比为42.7%。

咖啡销售单价集中在10元-40元,消费区间为20元-30元。

另外,就是成瘾性。

在《上瘾五百年》书中,将“瘾品”分为三大宗,分别是酒精、烟草和咖啡因,另外的三小宗是鸦片、大麻和古柯叶。还有糖在内,咖啡因、酒精,这三种成分组成的精神刺激性产品,拉高了人们的消费频次。

即便在经济环境衰退,失业率增加时,烟草销售率仍在增长。

瘾性,成了少数足以抵抗周期性的品类。

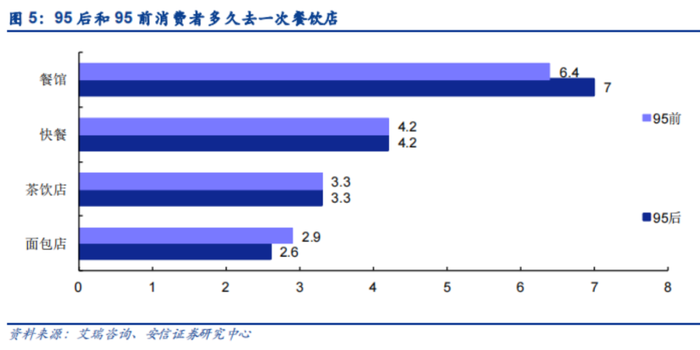

据艾瑞咨询数据,95前和95后消费者的茶饮类消费频次差不多是3.3天/次,对应参观7天-6.4天/次,前者消费频次,显然有能力承载着更多商业寄托。

除了消费端所释放的优势,饮品的供给端,同样承载了更多商业想象空间。

茶饮和咖啡产业标准化程度都比较高,不同于餐饮,研制个性化菜品对研发团队和供应链等要求很高,饮品的创新难度和复杂度都比较弱,是适宜规模化复制的品类,这点造就了饮品的高连锁化率。

据《中国餐饮大数据2021》公开的数据显示,截至2021年底,饮品店的连锁化率为36%,远超餐饮业的15%。

饮品的标准化,体现在四个方面,分别是原材料、员工、机器和选址。

分来来看。

在原材料方面,咖啡、茶饮和酒类饮品店所需要的原材料,相对于餐饮店,要少很多。

一杯咖啡由浓缩咖啡、数、牛奶、奶油、糖浆等几大类原材料组成;

茶饮则是茶汤、牛奶、果酱、果汁、各类辅料和糖浆,按照不同顺序添置搭配。

还有现调酒,以朗姆酒、伏特加等基酒为底,利口酒和果汁酒等辅料为辅,配上冰块等,一杯现调酒就做成了。

餐馆则不然。

需要专门设置采购部门、菜品处理岗位、不同分工的厨师,后厨面积也有既定的要求,整个制作处理流程非常复杂。

新腕曾在《一号文件首提预制菜,被疏解的餐饮成本焦虑》一文中提到,恰是因为餐饮行业后厨繁重的处理流程和人力成本,增加了餐饮行业运营难度,而预制菜的出现,精准的解决了餐饮业这一痛点。

餐饮业不够标准化的商业模型,是既定的事实。

相对来讲,饮品类原材料采购和制作就简单许多。其原材料的简洁程度,足以媲美西式快餐。

将鸡胸、鸡腿、鸡翅、牛肉和面包组合起来,即可为一家西式快餐店搭配出一套菜单。

其次是,员工的易得性。

这点很好理解。像是餐饮行业,对后厨岗位都有一定的烹饪技术要求。

而饮品制作涉及调、摇、搅,制作者只需要控制好调配比例就好。

在招聘网站上,对厨师和调酒师岗位有一定的技术和年限要求,但茶艺师和咖啡师则对技能要求不那么高。

对调制岗位的低要求标准,降低了品牌门店连锁扩张难度。

还有机器自动化水平。

餐饮行业目前主要依赖手工处理蔬菜和烹饪调制。

但咖啡、茶饮和酒饮,已经有成熟的机器调制,完成自动化生产。

例如全自动化咖啡机,适合对效率要求比较高的咖啡品牌,只需要点击按钮,即可喝上一杯现调咖啡。半自动咖啡,多在精品咖啡店使用,需要人工磨粉、压粉等,有一定的操作要求。

还有自动奶茶机,也可以完成类似的制作工作。

最后是选址。

对于线下业态来讲,选址是个重中之重的问题。

餐饮企业选址,对周围附近的消费群、消费标准,人流量等方面,都有很高的要求。但饮品店则偏向于街边休闲型。

像是茶饮店,多开在商场、步行街和社区店。咖啡厅适合在商圈、大学城、写字楼附近,还有酒馆,也多开设在大学城附近。

最典型的是海伦司。

综合四方面来讲,饮品店更适合做连锁规模化扩张,餐饮业碍于其本身的高成本重资产运营,很难大规模扩张。

预制菜或许是餐饮业未来的一个机会,其未来发展可以继续关注。

02、咖啡:由集中到分化国人对“舶来品”咖啡的心智,一定是来自于星巴克。

新腕先前就咖啡行业写过一篇《万亿咖啡市场正在被重塑| 研报解读》,在文内讲到星巴克入华经过,及后续发展情况,一场疫情打破了原有的咖啡市场格局,新锐咖啡品牌快速找到各自的市场定位,整个市场也逐渐由专业化咖啡呈现出饮料化趋势。

多渠道、多风味的咖啡,降低了咖啡饮用门槛,不少消费者迅速完成第一阶段的市场教育,咖啡行业迎来了一轮需求增长。

恰是这批新增量咖啡用户,让国内咖啡市场呈现出质的变化。

上述提到的咖啡饮料化,就是减弱咖啡的苦味,偏向于甜味。也就是增加咖啡搭配的种类,例如咖啡+椰奶、咖啡+气泡水等,这种搭配产品更容易被大众接受,

咖啡受众仍集中在高消费地区。据德勤发布的数据《中国现磨咖啡行业白皮书》的消费者调研数据显示,咖啡消费者以20岁-40岁年龄区间为主,主要是一二线城市白领,他们收入比较高,且工作压力大,对咖啡的粘性更强。

据了解,一线城市咖啡店达到270个/百万人,新一线是170个/百万人,而在三线一下城市却只有30个/百万人。

下沉市场还处于培育阶段。

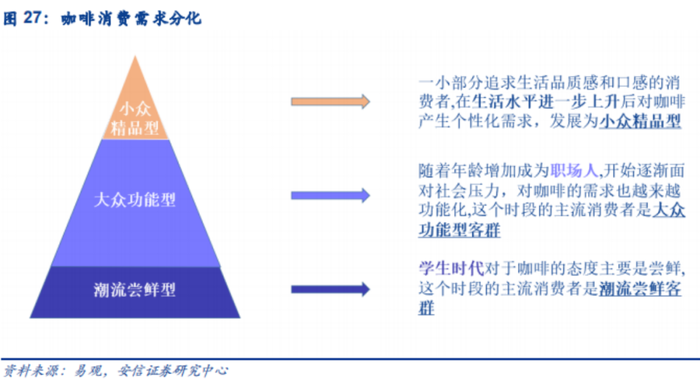

整个咖啡市场呈现出金字塔式需求分化,分为小众精品型、大众功能型、潮流尝鲜型。

其中,大众功能型客群居多,他们主要是高线城市的职场人,喝咖啡强调功能性。

除了对产品的认知和消费需求,其他附加值需求,引导整个咖啡市场出现分化。

大家更看重性价比、场景和品质,不同侧重强调的客群不同。

例如侧重于性价比的用户,他们的咖啡定价比较低,运营更看重效率和门店面积,单店员工少,门店自动化程度更高些。

而对于侧重于场景的消费者,咖啡厅会加强门店的装修设计,产品投入会相对少些。

还有咖啡爱好者,对咖啡品质更看重,因此,这类咖啡厅会供应高品质咖啡。

以三种侧重来看,时下的咖啡市场可以分为消费场景快/慢、产品定价高/低。性价比更强的门店,坪效会比较高,反之,侧重于消费场景的“慢咖啡”单店模式比较重,员工配置要求更高,因此,投资会相对重一些。

星巴克和瑞幸是两种典型的模式对比。

供应链方面,星巴克主要是从云南供应咖啡豆,还涉及到云南咖啡豆产业端,但瑞幸是全球化采购。后者无论是咖啡产品还是营销,都偏向于年轻化。

2019年,“快咖啡”模式的瑞幸利用加盟的方式扩张,在国内的门店数超过了星巴克。

截止2022年7月3日,星巴克中国门店数量达到5761家,均是全直营模式。同期的瑞幸门店数量达到了7195家,是直营+联营模式。

销售与品牌的侧重,决定了他们打法的不同。

像是星巴克,以大店模式为主,他们在低线城市成立标准店,目的是为了增强低线城市消费者的品牌意识。像是瑞幸,采用联营+性价比的打法,迅速扩张的同时,让消费者低成本尝试和接受瑞幸咖啡,也保证了加盟商的利润。

由一家独大到百花齐放,国人提起咖啡,不再想以往一样最先想起高价的星巴克,新品牌的加入,潜移默化的改变了国人的消费水平。

03、茶饮:大众新物种奶茶的群众基础,要比咖啡扎实的多。

据安信证券提供的数据显示,全国茶饮店数量是咖啡店的四倍。二三线城市人口数量占全国近42%,奶茶店占比基本和此数据基本一致,都是43%。

奶茶和二三线城市有天然的体质重合。 但咖啡店只占比35%,其中在新一线及以上城市虽然人口占比只有20%,但却集中了全国47%的咖啡店。

新茶饮已经成为休闲生活方式的体现。

据相关数据,2020年,有近七成的茶饮消费者属于90后和95后,26.2%的消费者消费茶饮的频次在增加,整体处于上升趋势。

整个茶饮市场呈现出两极分化,高端产品定价在20元-30元,代表品牌是奈雪的茶和喜茶等,这些品牌后来逐渐出现了10元-20元的产品;

中端产品在各个级城市都有,饮品价格在10元-20元,加盟为主。代表品牌有COCO、一点点、茶颜悦色等,通过产品创新和加盟,进一步提高市场份额。

另外就是10元以下的平价产品,主要在三四线城市,蜜雪冰城是代表性品牌。

在茶饮行业,最具代表性的两家品牌是蜜雪冰城和奈雪的茶。

就在2019年,两家品牌各自的门店数增长了三倍,尤其是蜜雪冰城,增长率达到了81.7%。

蜜雪冰城之所以得以快速扩张,与其本身体质有直接关系。

蜜雪冰城加盟为主做扩张,这种轻资产模式打法也会更加轻盈。

从品牌定位来讲,奈雪更注重场景和品质,贴近商圈和办公区,价格比较高,对附近人群的消费潜力和消费意愿都有一定的要求,品牌力也需要培养这部分人的消费习惯。

而蜜雪冰城主要部分在居民生活区和商圈、学校附近,价格带偏低,更容易实现消费行为。

从供应链来讲,蜜雪冰城的供应链会更加完善,但奈雪的做法不同。

后者通过入股的方式,深入布局上游产业链。

这里的区别在于,蜜雪冰城是加盟模式,需要通过上游产业链想加盟商们供货赚钱,是他们的一项收入来源。但奈雪主要是靠门店收入盈利。

奶茶高标准化的制作流程,决定了他们相对于餐饮,更为高效的复制率。 04

年轻人的微醺生活

在消费浪潮变迁中,酒,在不觉中融入了年轻人的生活。

国人的酒消费量,相较于其他国家,要少很多。

2020年,中国人均啤酒消费量为25升/人,相对于日本的38.4升/人,还有欧美国家,如捷克、德国、美国等,还有很大差距。

2019年,我国每百万人口的酒馆数量,也仅有约30家左右,低于日本和英国。

微醺经济,简洁概括了年轻人的饮酒生活。

不像以往,人们在某场合上就情绪来了,一醉方休。年轻人的饮酒生活会比较时髦,属于悦己主义。

结合数据来看,据艾媒咨询,2021年,国内消费者饮用低度酒的场景有83.5%是在社交场合。

大家都喜欢低度酒带来的醉而不熏的状态。

在酒创新赛道中,除了各类低度酒品牌,最典型的当属小酒馆业态。

当下的酒馆市场可以分为三类,一种是啤酒站,这类业态侧重于产品,以社区高流量小档口为主,类似于奶茶店模式,背靠啤酒厂供应链,以加盟模式开店,偏向于新零售模式。

另一种是社区型酒馆,这类业态侧重于场景。门店比啤酒站更大些,一般开在社区、学校、商圈附近。例如海伦司,他们店内销售自有品牌啤酒和外部品牌,侧重于场景,适合看重性价比和社交属性的年轻群体,也大学生为主。还有猫员外,他们以精酿啤酒为主。

最后一种是餐酒融合型门店。

这类门店面积比较大,是全时段营业。以COMMUNE为例,他们会在白天供应主食、小吃和甜品,晚上则是酒市,营业时间长达18个小时。

快速扩张的前提是,低消费门槛和门店的标准化程度,保证其复制率。

因此,社区型酒馆和啤酒站更容易下沉市场,而餐酒融合的门店,适合在高线城市。

结语通过咖啡、新茶饮和酒,三种饮品的业态剖析,我们会发现饮品类项目更容易做到标准化。

饮品的商业模型基本上分为门店、客群、品牌、产品、供应链、渠道这几个方面。

以价格带和对应客群倒推商业模型,饮品在人力和产品方面,相对于餐饮,呈现出很强的商业优势。

产品方面,他们的供应链更易把控,产品制作流程标准化程度很高,创新难度和投资也相对比较低,这决定了饮品对人力的依赖程度,相对于餐饮行业要低很多。

高标准化的制作流程,决定了他们对人的技能要求,相对低很多。人员的可复制性也更强。

这点上,餐饮就不占优势了。

中式餐厅的主厨有年限要求,还有各自的烹饪习惯。门店一旦扩张,菜品的口感无法保证。

还有人力、门店面积、后厨面积、餐品口味等,相对于饮品类项目,要求会高很多。

这在无形中缩短了项目的商业寿命。

而饮品则解决了这一问题。

后者对人力依赖度很低,增加了自身的资本延展空间。

这点决定了饮品项目,具备很强的投资价值,这是一项很大的优势。

其实,饮品行业的一些做法,于餐饮行业而言,有一定的借鉴意义。

就像预制菜的出现,尽可能减轻原材料和制作调制流程,对扩张造成的阻碍,意味着餐饮业的标准化和规模化。

更快、更标准,成了新时代消费项目成长的重要课题。

-半岛·(中国)官方网站-bandao sports